На финансовых рынках используются разные торговые стили и подходы. Некоторые трейдеры предпочитают долгосрочные инвестиции — они формируют сбалансированный портфель и корректируют его каждые 3-12 месяцев. Другие фокусируются на внутридневных ценовых колебаниях и занимаются скальпингом, пытаясь извлечь прибыль из небольших ценовых движений.

При этом практически все слышали о высокочастотном трейдинге (HFT) и баснословных доходах, которые он якобы приносит. Поэтому вопрос «Что такое HFT и можно ли ему научиться?» становится все более популярным.

Высокочастотная торговля представляет собой использование высокоскоростных компьютерных программ для заключения огромного количества сделок за долю секунды на основе заранее заданных алгоритмов. Цель — зафиксировать крошечную прибыль от множества трейдов, суммарный доход от которых может быть колоссальным.

— Что такое HFT

— Ключевые аспекты HFT трейдинга

— Кто занимается высокочастотным трейдингом

— Стратегии HFT-трейдинга

— Применение HFT в криптовалютной торговле

— Плюсы и минусы HFT для рынка

Что такое HFT

Высокочастотный трейдинг — это особый вид автоматизированной торговли, где главную роль играет молниеносная скорость принятия решений и выполнения сделок. Эта технология зародилась в 1998 году, когда Комиссия по ценным бумагам и биржам США разрешила использовать электронное оборудование для передачи, приема и обработки заявок на биржах.

Однако сама концепция высокочастотных торговых алгоритмов появилась раньше. Еще в 1988 году программист и математик Стивен Суонсон сформулировал необходимые принципы для применения высокопроизводительных компьютеров в биржевой торговле. Он стал одним из основателей первой компании Automated Trading Desk, которая реализовала технологию HFT. Их операции выполнялись с невероятной на тот момент скоростью менее 1 секунды.

Сегодня высокочастотный трейдинг реализуется исключительно с помощью алгоритмов. Эти программы выполняют несколько ключевых задач:

- Сверхбыстрый сбор и обработка информации с различных торговых площадок и «темных пулов» (где совершается большинство крупных сделок). Цель — обнаружить неэффективности рынка раньше других участников.

- Молниеносное размещение и при необходимости отмена заявок.

Алгоритмы HFT используют эти преимущества, зарабатывая на временных неэффективностях рынка до восстановления равновесия. Поэтому между компаниями высокочастотной торговли идет жесткая конкуренция за доли миллисекунд. Самое быстрое соединение сейчас у MacKay Brothers — 4,09 миллисекунды для передачи заявки на биржу.

В целом, HFT уже стал массовой технологией. Более 80% сделок на фондовом рынке США и почти 90% на криптовалютных биржах заключаются такими высокоскоростными алгоритмами.

Ключевые аспекты HFT трейдинга

Хотя комиссия по ценным бумагам и биржам США не дает четкого определения высокочастотной торговли, они выделили пять ее ключевых аспектов:

- Использование высокоскоростных сложных программ для генерации и исполнения ордеров.

- Применение услуги коллокации от бирж для сокращения задержек в передаче данных и отмене ордеров.

- Очень короткие временные рамки для открытия и закрытия позиций.

- Подача большого количества ордеров, которые вскоре отменяются.

- Минимизация овернайтных рисков.

В целом, HFT является неотъемлемой и важной частью всех рынков, включая криптовалютный, хотя многие розничные трейдеры не осведомлены о ее вкладе. Большинство розничных трейдеров заинтересованы в получении высокой прибыли без больших усилий, и HFT, кажется, идеально подходит для этой цели.

Однако успех HFT-стратегий во многом зависит от используемых алгоритмов и оборудования. К сожалению, реальность такова, что обычно только институциональные инвесторы имеют доступ к лучшим алгоритмам.

Кто занимается высокочастотным трейдингом

Высокочастотным трейдингом занимаются не только частные трейдеры, но и различные компании, являющиеся основными игроками в этом сегменте рынка. Они используют собственные капиталы, технологии и торговые стратегии для получения прибыли. Можно выделить три основных типа фирм, специализирующихся на HFT.

Наиболее успешными являются независимые проприетарные трейдинговые компании (prop-firms). Они совершают операции исключительно за собственный счет, а не за счет клиентов. Соответственно, вся прибыль остается у компании.

Иногда подразделения для высокочастотной торговли создаются при брокерских компаниях. В этом случае у брокера есть отдельный проприетарный трейдинговый департамент, сотрудники которого занимаются HFT, используя средства самой компании. При этом клиентские операции и проприетарный трейдинг должны быть строго разделены.

В некоторых случаях HFT-фирмы функционируют как хедж-фонды. Их основная цель — извлечение прибыли из ценовой неэффективности между различными акциями и финансовыми инструментами посредством арбитражных стратегий.

В ряде стран, таких как США, действует законодательство, ограничивающее спекулятивную торговлю для финансовых организаций. Например, Правило Волкера вынудило американские банки закрыть свои высокочастотные трейдинговые подразделения.

Стратегии HFT-трейдинга

HFT-компании используют несколько видов торговых стратегий для получения прибыли. Некоторые из них считаются конструктивными, другие же воспринимаются участниками рынка как опасные и нарушающие баланс финансовой системы.

Маркетмейкинг

Стратегия пассивного маркетмейкинга заключается в генерации огромного количества лимитных заявок на покупку (немного ниже рыночной цены) и продажу (чуть выше рынка). Это создает рыночную ликвидность, позволяя частным трейдерам легче совершать сделки. HFT-трейдер в данном случае зарабатывает на разнице между ценами спроса и предложения (спреде).

Популярные акции и финансовые инструменты обычно имеют хорошую ликвидность сами по себе. Однако для менее ликвидных бумаг инвестору может быть сложно быстро найти контрагента. Он либо будет вынужден ждать появления встречной заявки, либо согласится на чуть менее выгодную цену от HFT-маркет-мейкера, но сможет совершить сделку незамедлительно. Таким образом, высокочастотные трейдеры получают прибыль за счет спреда. Кроме того, биржи часто платят маркетмейкерам дополнительное вознаграждение за создание ликвидности.

Арбитраж

Еще один способ заработка для HFT-трейдеров — арбитражные стратегии, нацеленные на извлечение прибыли из ценовых несоответствий между разными торговыми площадками или связанными финансовыми инструментами.

Стратегии статистического арбитража используют сложные алгоритмы для выявления ценовых дисбалансов между коррелирующими активами или рынками. Например, между акцией и фьючерсом на эту акцию. Когда обнаруживается такое расхождение, HFT-трейдер совершает арбитражные сделки для получения прибыли.

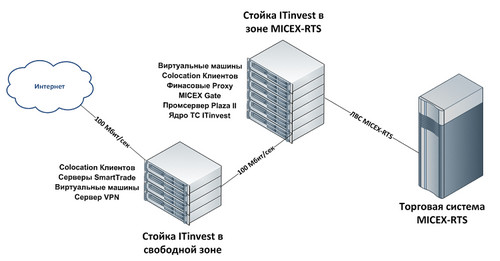

Другой тип арбитража — арбитраж задержек (latency arbitrage). В этом случае преимущество достигается за счет более раннего доступа к рыночной информации благодаря размещению торгового оборудования максимально близко к биржевым серверам (колокация). Это позволяет получать важные данные на доли секунды раньше остальных участников.

На Московской бирже есть два варианта колокации — размещение в зоне свободной колокации (в локальной сети биржи) и зона непосредственной колокации на территории биржи.

«Импульс зажигания» (momentum ignition)

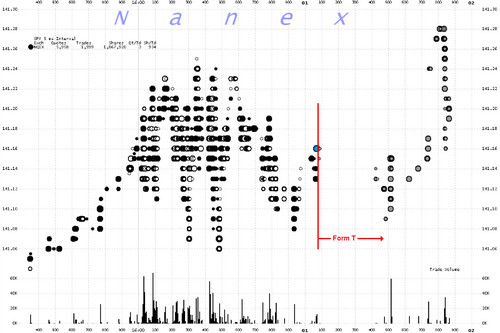

В некоторых случаях HFT-трейдеры пытаются спровоцировать резкие ценовые движения на рынке, используя специальные стратегии. В декабре 2012 года аналитики Nanex обнаружили масштабные рыночные манипуляции такого рода сразу на нескольких биржевых площадках.

Когда происходят быстрые ценовые колебания, спреды между ценами покупки и продажи расширяются, что делает выгодным использование моментум-стратегий. Например, если бид (цена покупки) $100, а аск (цена продажи) $100.01, а затем меняется на бид $99 и аск $100, то аск становится предыдущим бидом. Исполнение последних заявок на покупку по $100 позволит трейдеру перепродать актив по $100.

Финансовые инструменты, торгующиеся на разных биржах, могут быть связаны, поэтому изменение цены на одной площадке влечет изменения на других. Но информация распространяется не мгновенно — например, между Нью-Йорком и Чикаго более 1200 км или ~5 мс задержки. Это означает, что роботы в Нью-Йорке не узнают о событиях в Чикаго в течение 5 мс.

Во время всплесков активности происходит временная «рассинхронизация» между биржами — цены фьючерсов могут отставать от спотовых цен активов.

Базовая стратегия «импульса зажигания» с расчетом на будущее падение цены может выглядеть так:

- Исполнить сделки по оставшимся в очереди заявкам на покупку активов, которые последуют за будущим движением.

- Купить пут-опционы и продать колл-опционы на эти активы.

- Подготовить заявки на продажу по старым бидам, чтобы выставить их первыми.

- Когда останутся последние заявки на покупку в Нью-Йорке, исполнить их, а одновременно продать фьючерсы в Чикаго.

- При начале движения в нужном направлении использовать перегрузку торговых систем для быстрого колебания цен фьючерсов и заполнения импульса с помощью HFT-алгоритмов.

Трейдинг на новостях

Данная стратегия основана на совершении сделок покупки или продажи в ответ на новости, касающиеся торгуемых рыночных активов.

Большинство трейдеров в той или иной степени использовали новости для обоснования своей торговой стратегии. Для многих торговля на новостях является игрой на равных, так как практически все получают новостной поток примерно в одно время. Правда, у некоторых трейдеров может быть доступ к новостям раньше благодаря «инсайдерскому трейдингу». Хотя на традиционных рынках инсайдерская торговля де-факто считается незаконной, определенные игроки все же к ней прибегают.

Например, новости о распространении коронавируса помогли многим трейдерам успешно зашортить Биткоин в марте.

В этой стратегии технологии HFT могут использоваться для почти мгновенного анализа новостей и выставления торговых ордеров. Существующее программное обеспечение достаточно «умное», чтобы определять не только актив, о котором идет речь, но и то, является ли новость положительной или отрицательной. Хотя это явно нельзя назвать инсайдерской торговлей, такое ПО может дать колоссальное преимущество любому трейдеру, способному быстро обработать новость и решить как на нее реагировать.

Pinging (Отслеживание)

Термин «Pinging» иногда можно встретить в гайдах для HFT-трейдинга на английском. Он означает «отслеживание» — это тактика, в которой трейдер размещает несколько небольших ордеров на разных ценовых уровнях, чтобы определить потенциальные большие ордера, разбитые на части.

Этим методом проверяют диапазон цен, за которым следит крупный участник рынка. Циклы проверки занимают доли секунды, благодаря мощному оборудованию HFT-трейдеры могут проводить тысячи таких «отслеживаний» в минуту. Определив «места» самой частой продажи или покупки актива на графике, трейдер уже получает весомое преимущество.

Pinging в основном рассчитан на крупных маркет-мейкеров и довольно часто используется в «даркпулах». Это либо частные биржи, либо форумы, которые не показывают свой ордербук в режиме реального времени.

Применение HFT в криптовалютной торговле

Высокочастотный трейдинг может применяться и в торговле криптовалютами, однако не каждый способен правильно его использовать. Масштабы и возможности HFT в криптоторговле аналогичны традиционным рынкам. Но крипто-пространство более волатильно, полно возможностей и рисков.

Одним из основных методов HFT, используемых в крипто-сфере, является коллокация. Она подразумевает размещение торгового сервера максимально близко к центру обработки данных биржи, идеально — на том же объекте. Это обеспечивает минимальную задержку передачи данных. Для розничных трейдеров небольшие задержки не критичны, но каждая миллисекунда важна для институциональных игроков.

Если сравнивать крипто-биржи по обеспечению коллокации, можно выделить Gemini — одну из первых, предоставивших такую услугу в своем нью-йоркском дата-центре. Позже коллокацию запустили Huobi и чикагская ErisX.

Помимо коллокации, алгоритмы HFT обычно используются для арбитража и краткосрочной торговли на рынке криптовалют.

Плюсы и минусы HFT для рынка

В обычных условиях деятельность HFT-трейдеров создает дополнительную ликвидность на рынке, что благоприятно сказывается на торговле для инвесторов. Торговые алгоритмы анализируют ситуацию и обновляют цены, позволяя рынку быстро реагировать на изменения.

Однако для обычных трейдеров влияние высокочастотного трейдинга может быть и негативным при использовании манипулятивных стратегий. Ярким примером является «мгновенный обвал» (Flash Crash), когда один трейдер, размещая множество заявок на продажу (лейеринг), создал иллюзию давления на понижение цен. Алгоритмы отреагировали на это мнимое движение, позволив трейдеру купить акции по низким ценам, а затем продать их после стабилизации.

В целом, повышение ликвидности и эффективности рынка ведет к росту числа HFT-участников, а значит к снижению доходности их операций. При этом расходы (например, на технологии) продолжают расти, и вскоре работа в сфере HFT станет невыгодной для многих трейдеров. Количество участников уменьшится, вновь возникнут рыночные неэффективности, которые можно будет эксплуатировать, что снова подстегнет развитие высокочастотного трейдинга.

Серьёзный трейдинг - blog-forex.org