Керри-трейд — это стратегия получения прибыли на валютном рынке за счет разной величины процентных ставок.

На деле это выглядит так: инвестор берет средства в одной валюте под низкие проценты, конвертирует их в другую валюту и размещает под более высокие проценты.

Например, вы взяли кредит под 8% и вкладываете эти деньги под 11%. Разница 3% и есть ваша прибыль.

План:

Что такое керри трейд или как обмануть систему?

Почему перестало работать в России?

Где и как использовать керри-трейд сегодня?

Плюсы и минусы

Управление рисками в стратегиях Carry Trade

Как работает стратегия?

Что такое керри трейд или как обмануть систему?

Кэрри трейд (Carry Trade) – очень интересная, необычная и специфическая стратегия торговли на финансовом рынке. Она отличается невысоким уровнем риска и может стабильно приносить доход на протяжении длительного отрезка времени.

Некоторые пытаются перевести это словосочетание как «нести торговлю», или «осуществлять торговлю», но буквальный перевод Carry trade на русский ничего не даст – это биржевой термин, аналогов в русском языке которому искать не стоит, и ничего общего с острой приправой он не имеет. Стратегию начали активно использовать с 80-х годов прошлого века, самое интересное в ней то, что работая по этой системе можно получать прибыль годами, а подходить к торговому терминалу не чаще чем один раз в день.

Представьте себе, что вы берете кредит наличными у одного банка под 8% годовых, и открываете на эти деньги вклад в другом банке, где вам будут начислять 12% годовых. В этом случае можно прибылью от вклада гасить открытый кредит и вдобавок оставлять себе 4% от общей суммы. Получается, что вы не потратили ни копейки из личных средств, не затратили никаких усилий, и при этом получаете небольшую прибыль. Риски, которые могут вам угрожать, невысоки – это банкротство банка.

Если в обычной жизни найти такие банки и совершить всю махинацию затруднительно, то на финансовом рынке Форекс это гораздо проще, и все что от вас потребуется: открытый депозит у хорошего брокера и информационно-торговый терминал на ПК.

Почему перестало работать в России?

До СВО (Специальная военная операция), когда ЦБ сильно повышал ставку он как бы подманивал керри-трейдеров выросшей разницей в процентных ставках и те с радостью меняли доллары (или другую валюту) на рубли и покупали ОФЗ. Появлялось больше предложение долларов на рынке и рубль $USDRUB укреплялся (или не ослабевал так сильно).

После начала СВО и санкций керри-трейдерам так просто на рынок РФ уже не зайти. Следовательно, повышением ставки теперь ЦБ уже не подманивает кэрри-трейдеров, а давит на спрос, а это работает с большим временным лагом. Так как теперь не предложение валюты увеличивается, а спрос на неё уменьшается. Так что и слышим потом от ЦБ что высокая ставка даст эффект только через 3-6 кварталов и надо подождать.

Где и как использовать керри-трейд сегодня?

Последствия затяжного финансового кризиса 2008–2009 г. и новый «шторм» на рынках в 2020 г., вызванный распространением пандемии коронавируса, пока не позволяют мировым экономическим лидерам ощутимо поднять процентные ставки. Несмотря на это, возможности для керри-трейд вовсе не исчезли. Использовать эту стратегию для извлечения прибыли можно и сейчас. Разница в том, что часть или вся цепочка транзакций перемещается на развивающиеся рынки.

Проиллюстрирует такую возможность еще один простой пример. На сегодня доходность двухлетних трежерис лежит в пределах 0,5%, а российских государственных долговых бумаг (ОФЗ) с тем же сроком погашения — порядка 8 %. Для получения дохода инвестор:

- Берет в долг у брокера американские облигации.

- Продает их за доллары.

- Производит обмен долларов на рубли.

- Покупает российские ОФЗ.

Если в течение некоторого промежутка времени доходность бумаг и обменный курс остаются неизменными, по его окончании инвестор выполняет обратную цепочку операций и получает доход из расчета около 7,5 % годовых. Величина его будет чуть меньше за счет выплаты комиссий брокеров и бирж.

Основной риск в этом случае представляет изменение курса рубля по отношению к доллару. Достаточно российской валюте упасть на те же 7 % (что в современной обстановке в мире не так уж и невероятно) и стратегия уже не принесет расчетной прибыли. Следует отметить, что изменение курса может сыграть и на стороне трейдера, принеся ему дополнительный доход.

Плюсы и минусы

Как и у любой торговой стратегии, у стратегии Кэрри Трейд есть свои плюсы и минусы.

Минусы:

- Есть риск резкого снижения обменного курса валют, что, вероятно, убьет прибыль.

- То же самое и с вложенными активами — они могут меняться в цене и уменьшать размер дохода.

- Хеджирование — это вариант, но не очень выгодный, поскольку деньги, потраченные на страхование убытков, покроют прибыль, полученную трейдерами от разницы в процентных ставках.

- Эта торговая стратегия может создать финансовый пузырь.

Плюсы:

- Одна из самых привлекательных сторон торговой стратегии Кэрри Трейд — ее простота.

- Керри Трейдинг также позволяет трейдеру использовать кредитное плечо, что еще сильнее увеличивает ставку.

- Прибыльность

В целом, если трейдер решает использовать эту стратегию, он обязательно должен обладать навыками и быть начеку, если произойдут какие-либо изменения.

Управление рисками в стратегиях Carry Trade

Успех стратегий керри-трейд во многом зависит от способности эффективно управлять рисками. Хотя кэрри-трейд может предложить привлекательную прибыль, он не лишен потенциальных подводных камней. Поэтому для трейдеров крайне важно иметь полное представление о связанных с этим рисках и внедрять методы управления рисками для защиты своих инвестиций.

- Курсовой риск. Одним из основных рисков, связанных со стратегиями керри-трейд, является валютный риск. Этот риск возникает из-за колебаний обменных курсов валют, участвующих в торговле. Поскольку керри-трейд предполагает заимствование в валюте с низкой процентной ставкой и инвестирование в валюту с высокой процентной ставкой, любое неблагоприятное движение обменных курсов может снизить прибыль или потенциально привести к убыткам.

- Риск процентной ставки. Этот риск возникает при неожиданных изменениях процентных ставок как в валюте заимствования, так и в валюте инвестиций. Например, если процентная ставка в валюте заимствования увеличивается, это может привести к увеличению стоимости заимствования и снижению прибыльности торговли.

- Риск ликвидности. Стратегии керри-трейд также могут быть подвержены риску ликвидности, особенно во время рыночного стресса или неожиданных событий. Риск ликвидности означает сложность покупки или продажи валютной пары по желаемой цене из-за отсутствия участников или глубины рынка.

- Политический и экономический риск. Стратегии керри-трейд также подвержены политическим и экономическим рискам, которые могут существенно повлиять на обменные курсы и процентные ставки. Например, геополитическая напряженность, выборы или изменения в политике могут привести к внезапным колебаниям валютных курсов и корректировкам процентных ставок.

Управление рисками в стратегиях керри-трейд имеет важное значение для трейдеров, стремящихся извлечь выгоду из разницы процентных ставок. Понимая и устраняя различные связанные с этим риски, трейдеры могут повысить свои шансы на успех в этой стратегии. Внедрение методов управления рисками, таких как хеджирование, диверсификация, мониторинг рыночных условий и информирование о политических и экономических факторах, может помочь трейдерам справиться с проблемами, присущими кэрри-трейд, и защитить свои инвестиции.

Как работает стратегия?

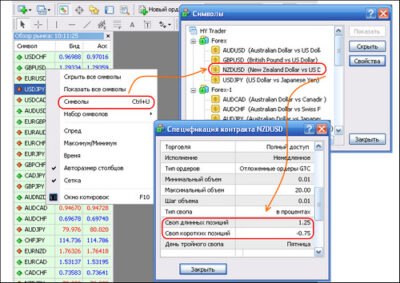

Своп (swap) – это комиссия, которую взимается за перенос открытой сделки на следующий торговый день. Фактически с позицией происходит две операции: закрытие в 00:00 UMT с одновременным открытием новой. Так выглядит своп с точки зрения трейдера, текущие значения можно найти в торговом терминале MetaTrader.

Текущие данные показывают, что по длинным (Buy) позициям своп положительный и отрицательный для коротких (Sell). С точки зрения брокера он представляет собой разность учетных ставок по сделкам покупки и продажи валютной пары и рассчитывается следующим образом:

- Если до 21:00 UMT учетная ставка по валютной паре, рассчитанная Мировым банком меньше после 21:00 UMT, то своп положительный и начисляется на депозит трейдера.

- Соответственно если до 21:00 UMT ставка была больше, получаем отрицательный своп, который списывается в пользу дилингового центра.

- Дополнительно брокер добавляет свою комиссию.

Таким образом, средне- и долгосрочные трейдеры могут получать от керри трейд как дополнительный доход, так и накопительный убыток. Если позиция открыта по основным валютным парам и держится не более 1-2 недель, то существенного влияния на итоговый результат свопы не оказывают. Если дольше, то при неблагоприятной ситуации они могут забрать значительную часть прибыли. Об этом стоит помнить и трейдерам практикующим локирование позиций или использующим «сеточные» торговые стратегии.

В общих чертах получение пассивной прибыли по методике керри трейд выглядит следующим образом:

- Открываем позиции только в сторону положительных свопов, причем они должны быть таковыми в среднем как минимум 2-3 месяца.

- Получаем комиссионные от брокера в начале дня. В примере выше это 1,25% от сделки на покупку по NZD/NZD.

- Если рыночная ситуация остается стабильной продолжаем держать позиции открытыми.

Новичкам может показаться, что 1,25% – это не деньги на которые следует обращать внимание, но если все идет хорошо керри трейд дает 12-15% прибыли ежемесячно, что не всегда бывает даже при стратегии скальпинга. Тем более это стабильный доход в такие сложные периоды как низкая волатильность или боковое движение (флэт), где даже профессионалам сложно заработать.

В итоге алгоритм расчета имеет следующий вид: